资讯信息

Information机器视觉行业「商海激流」

时间:2024-08-06文章编辑:科工云网

从机器视觉的发展历程看,从20世纪50年代Gilbson 提出了“光流”理论后,至今,机器视觉已有70多年的历史。

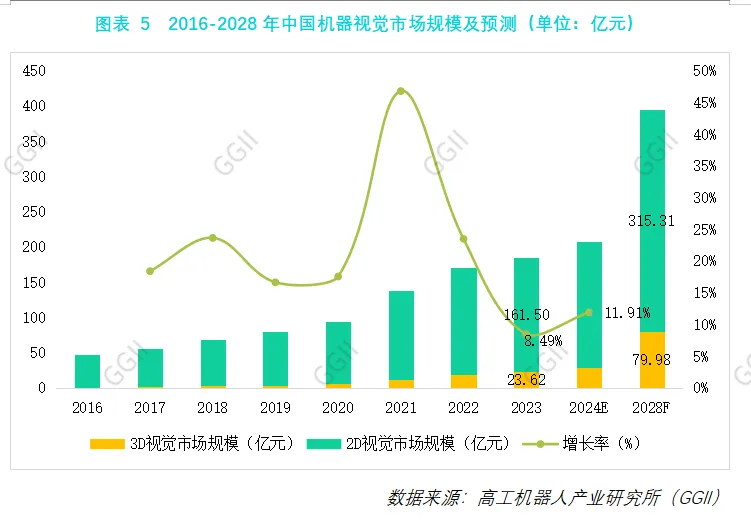

从市场规模看,高工机器人产业研究所(GGII)数据显示,2023年中国机器视觉市场规模185.12亿元(该数据未包含自动化集成设备规模),同比增长8.49%。其中,2D视觉市场规模约为161.50亿元,同比增长6.09%,3D视觉市场约为23.62亿元,同比增长28.35%。

广阔的市场下,从不缺乏积极的入局者,从机器视觉厂商的数量来看,2012年中国机器视觉厂商数量222家左右,到2023年中国机器视觉厂商数量达到1023家,且还在持续增长。

入局者持续增加,进一步推动着机器视觉技术的不断成熟,国产替代进程加快。

GGII数据显示,2023年中国市场机器视觉各大核心部件的国产化份额均已超过70%,其中光源国产化率超过90%,镜头国产化率80%左右,2D相机国产化率超过80%,3D相机国产化率超过60%,视觉软件国产化率超过40%。

但值得注意的是,相比之下,更上游的芯片与传感器层面,国产化率程度相对偏弱,2023年中国工业视觉CMOS传感器国产份额仅为17.24%,外资厂商占据绝对的主导地位。

为帮助机器视觉相关企业及投资机构更好的了解当前机器视觉行业的最新态势,把握市场机会,做出正确经营决策,7月30日-31日,高工机器人、高工机器人产业研究所(GGII)联合举办“2024(第七届)高工机器人集成商大会系列之3C行业应用大会、汽车及汽车零部件行业应用大会”在苏州香格里拉大酒店举行。

大会同期,高工机器人产业研究所(GGII)联合灵西机器人、迁移科技、图漾科技三家参编单位重磅发布《2024机器视觉产业发展蓝皮书》。

本蓝皮书系GGII自2022年推出《机器视觉产业发展蓝皮书》以来的第三版,在2023年版本的基础上对视觉产业链、机器视觉细分产品竞争格局、3D视觉应用、视觉技术趋势等内容做了深化和更新,同时加入了机器视觉上游核心部件的分析,如CMOS传感器等,更全面的呈现了机器视觉产业发展的全貌与长短板。

商海激流

2023年,机器视觉厂商之间的竞争日趋激烈。

在2D视觉领域,2D相机市场格局趋于稳定,以海康机器人、华睿科技为代表的国产厂商份额持续提升,头部效应进一步凸显。

在3D视觉领域,行业洗牌加速。对于众多初创型3D视觉厂商而言,一方面面临订单获取和交付的难题;另一方面融资环境的遇冷正加剧这类厂商的生存困境。

据不完全统计,2023年中国机器视觉行业共发生融资30起,涉及金额近16.65亿元,其中,大部分融资主要集中于3D视觉、视觉芯片/传感器、视觉软件平台等领域。同比2022年,机器视觉融资案例数量下滑约6.25%,融资金额下滑约44.03%,平均单笔融资金额从2022年的0.93亿元下降至0.56亿元,融资市场收缩明显。

这也就意味着,对于尚未形成自我造血的3D视觉厂商而言,未来1-3年将会是关键的生死考验期,同时也将是市场格局的重塑期。

但值得注意的是,具备核心竞争力的厂商依然具备一定的“吸金”能力。

例如,2023年,图漾科技凭借着其核心专利的3D视觉技术,获得C轮和C+轮融资,其中,披露的C轮融资金额为8000万元。

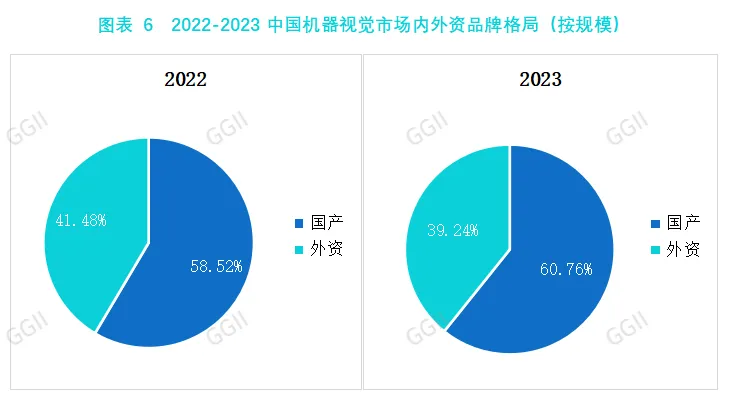

从国内机器视觉整体市场来看,内外资品牌的竞争已开始呈现分庭抗礼的局面,甚至在某些产业链环节,国产的份额已绝对领先于外资。如镜头、光源领域,国产代表厂商OPT、东莞RESS、长步道等;相机领域,国产代表厂商海康机器人、华睿科技、埃科光电、梅卡曼德、伟景智能、灵西机器人、迁移科技、图漾科技等。

例如,灵西机器人定位“3D+AI”机器人视觉智能解决方案提供商,拥有全套自研的3D视觉相机、机器视觉算法、机器人控制等核心技术。在产品方面,灵西机器人自研全场景3D相机已拥有5大系列的10多款产品,已在仓储物流、新能源、工业等诸多行业实现规模化落地。

迁移科技是一家3D工业相机和3D视觉机械臂引导系统供应商。基于在3D相机硬件、算法和软件系统等方向多年的技术深耕,迁移科技打造了稳定、易用、高回报的软硬一体AI+3D视觉系统,已经在诸多细分行业实现超500个项目落地,覆盖汽车、烟草、家电、重工、能源、石油、化工、物流、冶金、零部件加工等多个行业。

图漾科技作为3D机器视觉供应商,3D工业相机累计出货累计超50000台,拥有全球超500家企业级合作伙伴。在核心技术方面,图漾科技拥有机器视觉开发平台(RVS)、RVS-SE标准拆垛解决方案技术,以及深度数据测量设备、方法及图像匹配技术,可满足工业自动化、工业测量、物流科技、商业应用和其他多种场景。

从内外资品牌份额来看,GGII数据显示,2023国产品牌机器视觉市场份额占比60.76%,相较于2022年略有提升。

软件重要性趋显

2023年“硬件标准化,软件平台化(开放化)”正逐渐成为机器视觉企业们的共识。

对于机器视觉软件而言,其核心是软件算法,主要包含2D视觉算法、基于深度学习的缺陷检测算法、3D视觉算法、3D点云处理、多传感器融合标定等。

目前国内单独将视觉软件作为产品对外销售的企业数量较少,视觉软件市场以外资品牌占据主要份额。当前,以迁移科技、图漾科技为代表的企业正在加大软件的开发,塑造核心竞争力。

迁移科技的Epic Pro视觉软件颠覆了传统视觉软件的开发模式,采用完全图形化的交互式设计,结合丰富的内置算子,使操作人员无需编程即可完成作业流程配置,轻松实现与机器人通信、点云数据获取、作业逻辑设定等功能。Epic Pro零代码开发的优势使得软件部署极其便捷,用户安装后可一键连接相机和机器人,最快2小时内完成视觉应用搭建,即使是新手也能20分钟内快速上手,大幅降低了集成商和一线工人的学习成本和使用门槛。

图漾科技推出的RVS机器视觉开发平台是一款“机器人+视觉”应用开发的图形化低代码软件开发平台。通过内置大量的2D/3D视觉算法库、深度学习模块、手眼标定、机器人运动模拟仿真工具等功能模块,该平台支持Windows/Linux操作系统下全流程的低代码拖曳式开发和高仿真可视化的直观操作,开发者无需了解底层技术,即可高效实现物体识别和分割、机器人引导、机器人运动仿真等应用的二次开发。

GGII数据显示,2023年中国机器视觉软件市场需求规模为52.50亿元,同比增长2.75%。随着终端用户对软件价值的认知逐渐提升,预计至2028年,中国机器视觉软件市场需求规模将接近90亿元。

应用多点开花

整体而言,机器视觉发展至今,在技术方面已经有了较大的突破与进步,同时机器视觉产业链的愈加完善也促进了成本的快速下降,3D视觉落地应用正在提速。

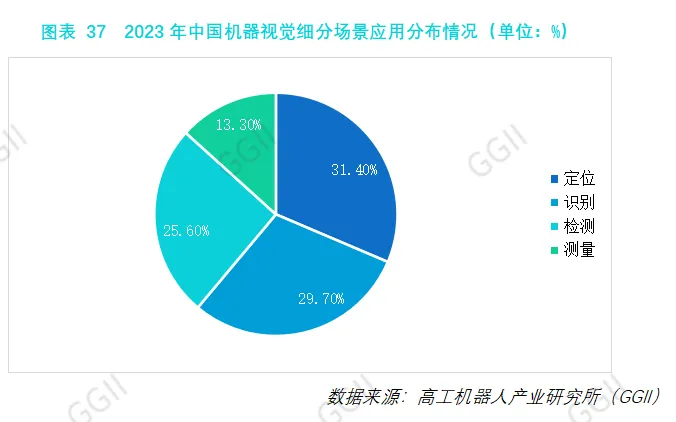

从细分场景应用来看,机器视觉在工业领域中的应用主要为测量、定位、引导、检测。

其中,在引导类场景,国产3D视觉企业已经在部分细分应用场景中逐渐形成了一定的竞争壁垒,国产化率显著提升。

GGII调研数据显示,2023年中国机器人引导类3D相机出货量超过10000台,其中国产品牌份额超过80%。

从代表厂商来看,国产引导类3D相机厂商主要包括梅卡曼德、伟景智能、埃尔森、知象光电、灵西机器人、迁移科技、海康机器人等,各家企业都有自身专注的领域和优势。

例如,灵西机器人在仓储物流拆码垛领域落地项目数量处于行业前列,同时,其在新能源视觉检测领域亦取得较大突破,并形成规模化落地。

迁移科技的3D相机具有视野宽、精度高、抗环境光干扰、超越HDR的高质量成像等特点,可兼容多场景、多类物体的识别,在工件上下料、拆码垛、装配等场景的3D相机产品出货量位居行业前列水平。

从下游应用行业看,过去中国机器视觉的下游行业应用分布中以3C、汽车、医药、半导体、食品包装等为主要代表,其中3C行业占比超过1/3。近年来,中国机器视觉渗透率逐渐上升,下游行业应用中新增了更多的细分行业,其中以锂电池、光伏为代表的新能源行业系过去几年最大的需求增量支撑。

面对新能源行业风口,以灵西机器人为代表的机器视觉企业争先布局。例如,灵西机器人的“3D视觉+AI”标准化拆码垛工作站集物料拣选、拆垛、码垛三大功能于一体,融合自研LINX-SMART-B 3D视觉相机、高精度定位、机械臂轨迹规划等软硬件技术,可精准完成物料拣选和拆码垛指令,已应用于某光伏企业的泡沫箱传输产线前段拆垛工序。

但自2023年以来,绝大部分行业需求收紧,其中以锂电行业下滑最为明显,其次是医药、物流仓储、3C、食品包装等领域,亦呈现较一定幅度的下滑。

2024年,下游行业的分化态势或许将延续。从短期来看,宏观经济的承压,制造业需求动能的缓慢释放将不可避免对机器视觉的需求造成一定的压力,导致整体需求增速相对放缓。

中长期来看,中国制造业由自动化向智能化升级的趋势愈加明显,其中对于智能设备、智能软件、智能传感等相关产品的需求将形成长期的拉动效应,机器视觉作为AI+工业的典型载体,其应用正从点—线—面的路径延伸开来,机器视觉技术的持续进步将为产业化应用带来更大的助力。

GGII预测,2024年中国机器视觉市场规模有望突破200亿元,同比增速接近12%。预计至2028年我国机器视觉市场规模将超过395亿元,2024-2028年复合增长率约为17.5%。

其中2D视觉市场规模将达到315亿元,2024-2028年年均复合增长率为15.3%。3D视觉市场规模接近80亿元,2024-2028年年均复合增长率约为28.9%。